出口退税资格认定是什么

出口退税资格认定是出口企业在办理对外贸易经营者备案登记或签订首份委托出口协议之日起30日内,提供下列资料到主管税务机关办理出口退(免)税资格认定。

首先,需要去企业所在地国税部门办理一般纳税人申请,获取“一般纳税人认定证明书”;

其次,需要去海关办理“海关登记证书”及“收发货人资质证明书”

另外,还需要去外汇管理局办理收付汇证明

以上三点是企业办理出口退税的资质

拓展资料:

一、出口退税资格认定:

企业或外贸人员办理出口退税资格认定可以按以下流程进行。.首先,出口企业在办理对外贸易经营者备案登记或签订首份委托出口协议之日起30日内,提供下列资料到主管税务机关办理出口退(免)税资格认定。

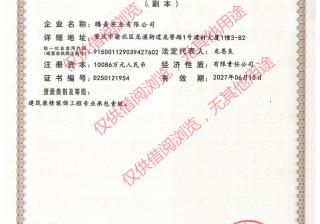

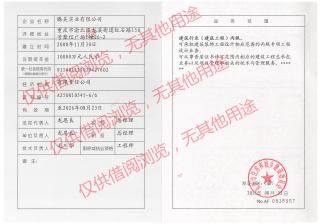

1、打印的纸质《出口退(免)税资格认定申请表》及电子数据。

2、加盖备案登记专用章的《对外贸易经营者备案登记表》或《中华人民共和国外商投资企业批准证书》。

3、中华人民共和国海关进出口货物收发货人报关注册登记证书。

4、银行开户许可证。

二、出口退税资格注销:

根据国家税务总局公告2012年第24号关于发布《出口货物劳务增值税和消费税管理办法》第三条第五款的规定,需要注销税务登记的出口企业和其他单位,应填报《出口退(免)税资格认定注销申请表》(见附件3),向主管税务机关申请注销出口退(免)税资格,然后再按规定办理税务登记的注销。出口企业和其他单位在申请注销认定前,应先结清出口退(免)税款。注销认定后,出口企业和其他单位不得再申报办理出口退(免)税。

为什么外贸企业不是免抵退税,而是免退税

因为生产型企业的退税凭证是商业发票,而外贸公司的退税凭据是工厂出具的增值税发票。

免退税是针对外贸企业来说的,免是指免销项税,退是指按退税率退进项税。免抵退税是针对生产型企业来说的。

外贸出口免退税的最初方式只有外贸公司出口免退税,目前由于很多生产型企业也获得了出口资质,所以就出现了对于生产型企业出口自产产品的退税政策,也就是免抵退。

因为生产型企业的退税凭证是商业发票,而外贸公司的退税凭据是工厂出具的增值税发票,所以就出现了外贸企业是免退税,生产型企业是免抵退税。

扩展资料

生产企业出口货物“免、抵、退税额”应根据出口货物离岸价、出口货物退税率计算。

出口货物离岸价(FOB)以出口发票上的离岸价为准(委托代理出口的,出口发票可以是委托方开具的或受托方开具的),若以其他价格条件成交的,应扣除按会计制度规定允许冲减出口销售收入的运费、保险费、佣金等。

若申报数与实际支付数有差额的,在下次申报退税时调整(或年终清算时并调整)。若出口发票不能如实反映离岸价,企业应按实际离岸价申报“免、抵、退”税,税务机关有权按照中华人民共和国税收征收管理法》、《中华人民共和国增值税暂行条例》等有关规定予以核定。

参考资料来源:百度百科—免抵退税

出口退税不退税的进项票要如何处理

出口退税不退税的进项票要如何处理

如果是无法取得专用发票而不能申请退税,就不需要通过申报系统进行退税申报,这是需要区分两种情况,一是出口退税或免税商品,在增值税报表申报出口免税收入,二是出口不予退(免)税商品,在增值税报表申报应税销售收入,并视同内销计提销项税额.如果是暂时未取得专用发票,那么当月不用申报退税,待收到发票再申报即可.

2、出口后一至两个月收到专用发票的情况是很普遍、很正常的,只要才出口日期后90天内取得发票向税务机关申报退税就可以了,6月当期只要在增值税报表上申报免税收入即可.

3、外贸企业实行免退税政策,不是免抵退税.免的是出口销售环节增值税,退的是国内采购环节进项税额.

4、等到取得专用发票后合并申报即可.外贸企业可以合并几个月的出口数据进行退税申报,申报年月选择最晚的那个月份,即,一批申报包括2012年6月、7月、8月,那么申报年月就是2012年8月.每个申报年月可以分批次,即2012年8月第一批次,第二批次,第三批次都可以,按顺序排就可以了.

5、国内采购商品取得的专用发票上的计税金额乘以出口商品退税率.计税金额乘以征退税率之差从进项税额中转入成本科目.

对外贸易中不要增值税发票也不申请出口退税可以吗?增值税发票可以用来进行申请出口退税.

应注意申请出口退税企业的资质:具有进出口资质的企业,且已经办理出口退税税务登记的企业.

出口企业国内生产的产品一律先按照增值税暂行条例规定的征税率征税.然后由主管出口退税业务的税务机关在国家出口退税计划内按规定的退税率审批退税.可用于出口退税的税种是增值税和消费税.

理解出口退税

对出口货物退还其在国内生产和流通环节实际缴纳的增值税、消费税.

出口退税主要是通过退还出口货物的国内已纳税款来平衡国内产品的税收负担,使本国产品以不含税成本进入国际市场,与国外产品在同等条件下进行竞争,从而增强竞争能力,扩大出口的创汇.

贸易出口不退税进项税怎么处理?

1、不退税的商品分两种情况,一是免税;二是视同内销征增值税.

那么如何分辨呢?你可以进入企业出口退税申报系统-系统维护-代码维护-海关商品码,搜索退税率是0的,若特殊商品标识为"2",征税税率为0是免税商品;若特殊商品标识为"1",有征税税率的按内销计提销项税额.

2、根据《国家税务总局关于发布的公告》(国家税务总局公告2012年第24号)第10条第6项规定:外贸企业发生原记入出口库存账的出口货物转内销或视同内销货物征税的,以及已申报退(免)税的出口货物发生退运并转内销的,外贸企业应于发生内销或视同内销货物的当月向主管税务机关申请开具出口货物转内销证明.

3、因此,出口企业要把握时间点来处理这个问题.如果外贸企业出口不退税商品时确定是应视同内销征税的,如果已经在取得增值税专用发票的当月认证、次月抵扣的,不需申请开具出口货物转内销证明;如果已经计入出口库存账,不得抵扣鼐企业没有抵扣的,出口企业或其他单位出口并按会计规定做销售的货物的当月,可以向主管税务机关申请开具出口货物转内销证明。

外贸企业什么情况下可申请出口免税不退税

1、从企业角度进行规定

(1)属于生产企业的小规模纳税人自营出口或委托外贸企业代理出口的自产货物

(2)外贸企业从小规模纳税人购进并持普通发票的货物出口,免税但不予退税

(3)外贸企业直接购进国家规定的免税货物出口的,免税但不予退税

2、从货物角度进行规定

(1)来料加工复出口的货物,即原材料进口免税,加工自制的货物出口不退税

(2)避孕药品和用具、古旧图书,内销免税,出口也免税

(3)出口卷烟:有出口卷烟权的企业出口国家出口卷烟计划内的卷烟,在生产环节免征增值税、消费税,出口环节不办理退税。其他非计划内出口的卷烟照章征收增值税和消费税,出口一律不退税

(4)军品以及军队系统企业出口军需工厂生产或军需部门调拨的货物免税

(5)国家规定的其他免税货物,如农业生产者销售的自产农产品、饲料、农膜等。

注:出口享受免征增值税的货物,其耗用的原材料、零部件等支付的进项税额,包括准予抵扣的运输费用所含的进项税额,不能从内销货物的销项税额中抵扣,应计入产品成本处理。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

最新留言

刚看见一个妹子,很漂亮!http://r7h.qijianmin.com/

顶一下,收藏了!http://3bi.net/post/2947.html/

经典!http://3bi.net/post/2947.html/

刚分手,心情不好!http://3bi.net/post/2947.html/

我就搞不明白了,看帖回帖能死人么,居然只有我这么认真的在回帖!http://3bi.net/post/2947.html/

楼主主机很热情啊!http://7i6o.gzgxpack.cn/

今天上网不回帖,回帖就回精华帖!http://tyk.enyasy.com/

看帖不回帖都是耍流氓!http://3bi.net/post/2947.html/